全球电网升级改造背景下变压器行业高景气可期

摘要:随着全球发电端风光大规模并网,用电端耗能及电气化程度提升,波动性提升,电网维稳压力增大,要增加容量来应对潜在波动。变压器作为电压转换部件,协助平缓波动,在风光后市场下,变压器有望开启长周期增长。

电力系统能分为发、输、配、用四个环节,一般会用不同的电压等级,一定要通过变电环节实现电压的转变与连接。变压器是利用电磁感应的原理来改变交流电压的装置,主要构件包括初级线圈、次级线圈和铁心。上游主要硅钢、铜、铝等大宗商品,下游触达电力系统的发、输、配、用多个环节,在电力系统中发挥着十分重要的作用。

变压器下游应用广泛,需求各有不同,品种类别多样。按照应用场景的不同,可以将变压器分为发电用变压器(新能源发电、传统能源发电)、输变电网用变压器、配网及民用变压器及其他应用场景变压器(如轨道交通、汽车充电桩等)。按照冷却和绝缘工艺的不同,可以将变压器分为干式变压器和油浸式变压器。按照铁心材料的不同,可以将变压器分为传统硅钢变压器和非晶合金变压器。

变压器市场需求的主要驱动因素包括电力需求量开始上涨、电网周期替换、新能源装机等。1)电力需求量开始上涨带来的新增需求。有多重原因可能会引起国家对用电量的需求提升,比如人口增长带动用电,发展中国家经济发展导致电力需求增加,以及电气化程度提升,比如新能

源车的普及使得需求从石油转移向电能等。2)电网周期替换需求。电网需要定期更新换代,配电变压器的寿命通常在 40-45 年左右,但是超过 20 年可能会对性能产生一定影响。因此,在电网需要更新或者变压器寿命到达极限时会产生一定的替换需求。3)新能源风光储大规模上网带来的变压器需求。为使新装机的风光储设备顺利接入电网,需要配置变压器。随着碳中和节奏加快,全球各国风光储加速装机并网,变压器市场规模预计将有较大提升。

国内市场需求主要受到传统电力和新能源需求双驱动。大风光基地特高压工程规划带动输变电变压器长周期需求量开始上涨;配电网扩容驱动配电变压器新增需求;新能源电站建设带动发电端变压器需求量开始上涨;国内新型储能市场高增,我们预计年内大型储能新增装机有望达到 20.5GW/45.1GWh,同比+179%/184%,储能配变压器需求有望保持同步增速。

美国电网老旧带来替换需求,能源革命带来新增需求。欧洲不断加大发展可再次生产的能源力度,拉动变压器行业需求量开始上涨,原料短缺限制供给。GMI 预计全球变压器行业 2023-2032 年 CAGR 达 7.2%,到 2032 年市场价值达 207 亿美元。

1)大型跨国集团:ABB、施耐德、西门子、东芝等几大跨国集团公司在技术和管理上具备显著优势;

3)大规模非公有制企业:江苏华鹏、金盘科技、扬电科技、江苏华辰、明阳电气等为代表的制造企业;

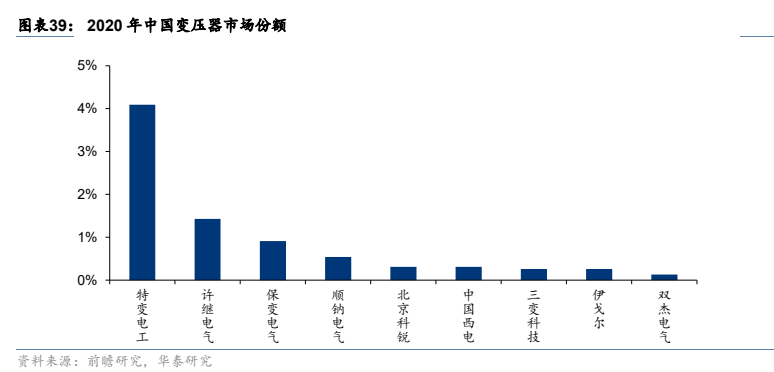

4)众多规模比较小的非公有制企业。根据前瞻研究,2020 年中国变压器市场 CR5仅为 7.28%,第一名特变电工市场占有率为 4.09%。

随着全球发电端风光大规模并网,用电端耗能及电气化程度提升,波动性提升,电网维稳压力增大,要增加容量来应对潜在波动。变压器作为电压转换部件,协助平缓波动,在风光后市场下,变压器有望开启长周期增长。

马斯克认为未来美国将从芯片短缺转变为变压器短缺,验证紧缺趋势。2023 年7月 14 日,马斯克在 Twitter Space 线上会议提到,预计美国 1 年内将从芯片短缺转为变压器短缺并在 2年后引发电力短缺。从美国现状分析,美国近 1年来的确经历着较为严重的变压器短缺问题。美国能源部从电力部门协调委员会 (ESCC) 得知,配电变压器的等待时间已从2021年前的 2-3 个月延长至目前的2年多。

2023 年 1-11 月变压器出口金额达 358.6亿元,同比+18%。前四大地区分别为东亚/东南亚/欧洲/北美洲,压器出口金额较高分别达 67.58/66.10/63.31/52.01 亿元,同比10%/-1%/+44%/+24%。后续欧美市场电网改造需求和动力仍强劲,其一海外配电设备老旧,其二新能源占比提升带动海外配电需求高增,其三欧洲加大电网投资额度,海外变压器需求有望高增不减。但海外产能扩张乏力,着重关注海外有市场布局的企业。相关个股:

③华明装备:实现分接开关国产替代,完成欧洲多数国家电网认证,积极布局东南亚市场

2.2024-1-14国盛证券——特高压+配用电出海双格局,电网设备持续高增发展

(分享的内容旨在为您梳理投资方向及参考学习,不构成投资建议,不作为买卖依据,您应当基于审慎原则自行参考,据此操作风险自担!)返回搜狐,查看更加多